- 不動産投資クラウドファンディングって何?

- 不動産投資クラウドファンディングのリスクが知りたい

- メリットやデメリットは何があるの?

こんな疑問ないですか?

この記事では、このような疑問を解決する内容になっています。

将来に備えて投資を始めてみたいという方もいるのではないでしょうか。

投資初心者が始めて投資するなら、不動産投資クラウドファンディングがおすすめです。1口1万円の少額から投資できるからです。

今から始めておくことで、将来の生活にプラスαの資産を築くこともできるでしょう。

最後までご覧いただくと不動産投資クラウドファンディングのことが理解できて、すぐに将来設計の準備が始められます。

それでは、不動産投資クラウドファンディングのことを順番に紹介していきます。

初心者完全ガイド!不動産投資クラウドファンディングの仕組みを徹底解説!

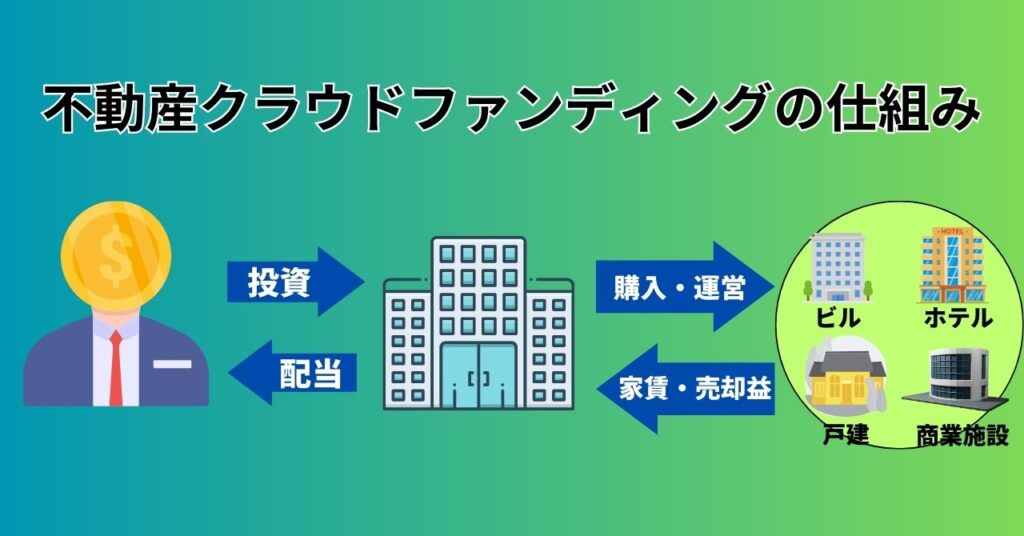

不動産投資クラウドファンディングとは、少額から不動産に投資できる初心者向けの投資方法です。

不動産の売買や賃貸を目的に出資を募り、収益を分配する「不動産特定共同事業」の一種になります。

2017年に法改正があり、不動産特定共同事業法によりクラウドファンディングが法的に認められ、事業者数が急速に増えていて、今後も期待できる資産運用の一つです。

特徴

不動産投資クラウドファンディングは、インターネットで申し込める手軽さや1万円から投資できる仕組みが特徴です。

一般的には利回り5%あたりが多く募集されています。

平均利回りでいうと、4−7%が相場で比較的安定した投資方法のため、初めての方でも始めやすいでしょう。

たとえば1年間運用した場合なら、200万円を利回り5%で投資した場合には10万円の利益が得られます。

下表は投資額と利回りごとの比較表です。

| 投資額 | 利回り | 利益 |

|---|---|---|

| 100万円 | 2% | 2万円 |

| 200万円 | 5% | 10万円 |

| 300万円 | 7% | 21万円 |

このように投資額や利回りによって利益が変わってくるため、高い利回りの商品に投資するとリターンも大きくなります。一方で、リスクも高くなることを理解しておいてください。

しっかりと今後の計画を立てて、投資を検討してみましょう。

事業の種類は多数

居住用マンションや商業ビルの賃貸やリゾート開発、空き家のリノベーションなど事業の種類は多数に分かれています。

投資先は、自分で選択できるため好きな事業に投資することが可能です。現物不動産投資の場合には、金額が大きいため一つの物件にしか投資ができませんが、不動産投資クラウドファンディングなら複数の案件に分散して投資もできます。

しかし、人気の案件はすぐに募集数に達してしまうことも多いため、前もって情報収集することも大切です。

事業者や利回りの情報をしっかり確認して、信頼できる投資先を選択することが大事になってきます。

初心者にもわかりやすく不動産投資クラウドファンディング3つのメリット

それでは、不動産投資クラウドファンディングのメリットについて紹介していきます。

主なメリットは、以下の3つです。

- 1万円から投資できる

- 国の認可事業者によって運営されているので安心

- 手間がかからずにほったらかしでOK

1万円から投資できる

初心者にとっても安心して、少額から始められるのがメリットです。

現物の不動産投資なら、自身で物件を数千万円ほどで購入しなければいけません。つまり現金で購入するなり、ローンを組んだりして一旦オーナーになる必要があります。

不動産投資クラウドファンディングなら、その必要がなく1万円から投資ができます。

国の認可事業者によって運営されている

国土交通大臣や都道府県知事の許可を得た「不動産特定共同事業」によって運営しています。

許可には財務の安定性や業務の運営体制などに関わる審査があり、適格であると認められた場合に限り行えるという基準があるため安心です。

そのため初心者が初めて投資するには最適な投資方法といえます。

手間がかからずにほったらかしでOK

不動産を所有すると必要になる面倒な管理は、事業者が行うため必要ありません。

さらに管理やその他の費用は事業者が支払い、残った利益を投資家に分配する仕組みです。

たとえば、不動産投資なら必要な入居者の家賃管理やクレーム対応なども任せられるため手間がかからない点も大きなメリットでしょう。

投資をするだけで他のことは一切することなく分配金だけを受け取れるので、時間的なコストもかからず初心者には負担なく始められます。

初心者にもわかりやすく不動産投資クラウドファンディング3つのデメリット

どの投資商品も同様ですが、不動産投資クラウドファンディングにもデメリットはあります。

ここでは主なデメリット3つを紹介します。

しっかりとデメリットも理解した上で、投資を検討しましょう。

- 元本割れのリスク

- レバレッジ効果が薄い

- 税制上のメリットがない

元本割れのリスク

まずデメリットのひとつに、不動産相場が下落すると家賃収入が下がる可能性があります。

そうすると投資した金額よりも価値が下がってしまうため、マイナスになってしまうケースも起こり得ます。

しかし元本割れのリスクは高いわけではありません。クラウドファンディングは優先劣後構造を取り入れているものが多いため、優先部分を持ってくれば配当も受け取れます。

優先劣後とは

運営会社(劣後出資者)よりも投資家(優先出資者)が優先的に配当を受けられる仕組み。損失の補填には運営会社の出資金から先に充当されるため、投資家のリスクを防ぎやすくなっています。

そのため元本割れのリスクを避けるためにも、信頼できる事業者を選択することで回避できるでしょう。

レバレッジ効果が薄い

現物不動産投資と比べればレバレッジ効果が少ないといえます。

主に不動産投資クラウドファンディングは、持っている資金を着実に運用したい人向けの投資方法です。

たとえば、投資信託なら比較的高リスクな金融商品に投資すると市況によっては、リターンが大きくなることも期待できます。しかし、その分リスクも高くなります。

上記の理由からも不動産投資クラウドファンディングは、比較的利回りが安定した低リスクな商品が多いため、初心者に最適な投資方法のひとつになります。

税制上のメリットがない

不動産投資クラウドファンディングでは、税制上の優遇措置が適用されない点です。

株式投資なら、次のような税制上の優遇措置が受けられます。

繰越控除:1年で控除しきれない損失を翌年以降に繰り越せる制度

損益通算:損失を給与所得など他の所得を相殺して確定申告できる制度

※株式投資なら損失が出たら、損失を翌年以降3年間繰越できます。

このように株式投資なら、所得税の還付や住民税の軽減などの税制上の優遇措置を受けられますが、不動産投資クラウドファンディングでは、税制上の優遇措置を受けられません。

不動産投資クラウドファンディングで得た利益への課税

不動産投資型クラウドファンディングで得た利益は、総合課税になります。

雑所得に分類され、事業者が20.42%を源泉徴収するため、実際には差し引かれた金額しか受け取れません。

※源泉徴収の内訳「所得税20%+復興特別所得税0.42%」=20.42%

源泉徴収の計算例は、以下の表のとおりです。

例

投資額:200万円

利回り:5%

分配金:10万円

課税率:20.42%

| 投資額 | 200万円 |

| 分配金(投資額 X 利回り) | 10万円(200万円×5%) |

| 源泉徴収額(分配金 X 課税率) | 20,420円(10万円×20.42%) |

| 分配金の手取り額(分配金 ー 源泉徴収額) | 79,580円(10万円-20,420円) |

ただし雑所得が20万円を超えていれば、確定申告が必要になります。

- 年金収入

- 副業収入

- ネットショップやインターネットオークションなどの収入(営利目的)

- FX・仮想通貨取引などの収入

課税所得金額に対しての税率は、以下の表のとおりです。

| 課税所得金額 | 税率 |

|---|---|

| 1,000〜1,949,000円まで | 5% |

| 1,950,000〜3,299,000円まで | 10% |

| 3,300,000〜6,949,000円まで | 20% |

分配金は20.42%が徴収されているため、所得税率20%以下の人は税金を払い過ぎている可能性があります。もし該当しているなら、確定申告を行うことで払いすぎた所得税の還付が受けられます。

初心者でもわかる|不動産投資クラウドファンディングと他の投資を比較

ここでは、不動産投資クラウドファンディングとその他の投資を比較していきます。

以下は、現物不動産投資とJ-REITでのそれぞれの違いです。

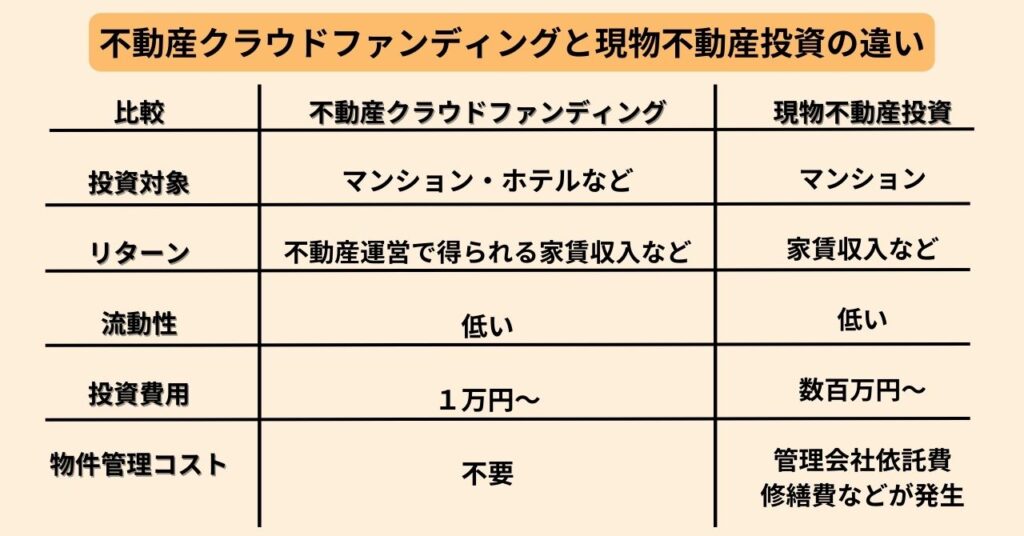

不動産投資クラウドファンディングと現物不動産投資との違い

現物不動産投資と大きく違う点は、投資費用と物件管理コストです。

現物不動産投資は数百万円以上の購入資金が必要になりますが、不動産投資クラウドファンディングは1万円からの少額投資ができます。

また、本来なら必要になる修繕費などの管理にかかるコストも必要ありません。

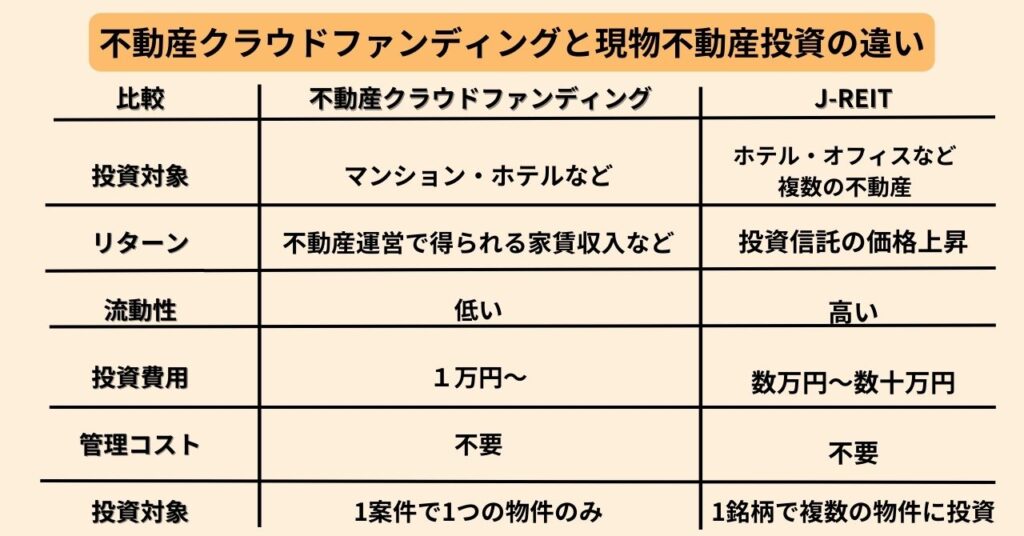

不動産投資クラウドファンディングとJ-REITの違い

J-REITと比べて価格変動が少ないのが特徴です。J-REITは投資信託のため株式市場と連動していますが、不動産投資クラウドファンディングは実際の不動産を購入するため市況の影響を受けにくいという点があります。

流動性が低くリターンも比較的安定しているため、不動産投資クラウドファンディングが初心者にはおすすめです。

初心者が不動産投資クラウドファンディングの仕組みで注意すべきこと

不動産投資クラウドファンディングの注意点は、以下のとおりです。

- 運用期間中は解約できない

- 短期投資には向かない

- 手数料がかかるケースがある

運用期間中は解約できない

決められた運用期間中は、解約ができないデメリットがあります。

現物の不動産投資なら売却したいときに、手放すことが可能ですが不動産投資クラウドファンディングでは期間途中の解約はできません。

すぐに現金化をしなくてもいい方は、利益が貯まってから受け取れるのでおすすめです。

短期投資には向かない

基本的に不動産投資クラウドファンディングは、短期投資には向きません。

なぜなら、不動産投資自体が中長期で運用した方が高い利益を得られる可能性が高いからです。

リスクを極力抑えたり、運用期間中に現金が必要になったりする可能性がある場合は短期で投資する方法もあります。

しかし、最低でも1年以上を視野に投資することで分配金の額も高くなり、大きなリターンを受け取れるでしょう。

手数料がかかるケースがある

不動産型クラウドファンディングでは、手数料に注意が必要です。

大きな利益を出しにくいため、手数料によっては元本割れしてしまうケースがあります。基本的には、投資家登録や投資の申し込みには手数料がかからないケースが多いです。

しかし、振込時や出金手数料が必要な時があります。

たとえば、出資時の振込手数料はどこの事業者も自己負担です。1万円を出資して利回り3%で運用すると、1年後の利益は300円です。

ここから、振込手数料+出金手数料を差し引くとほぼ利益はありません。もしかすると元本割れの可能性さえあります。

少額で投資をする際には手数料を含めて、利益がどれくらいになるのかを考慮することが重要です。

初心者でも仕組みを理解して不動産投資クラウドファンディングを始めましょう

不動産投資クラウドファンディングは、少額から始められる上に価格変動も少なく低リスクの投資方法です。

これから将来設計のために、投資を検討されている方には最適な投資といえます。

今から投資しておくことで、今後の生活にゆとりが持てる仕組みを作ることも可能です。

まずは、少額から不動産投資クラウドファンディングを始めてみてはいかがでしょうか。

あわせて読みたい記事

その他の投資初心者向けの記事をご紹介します。